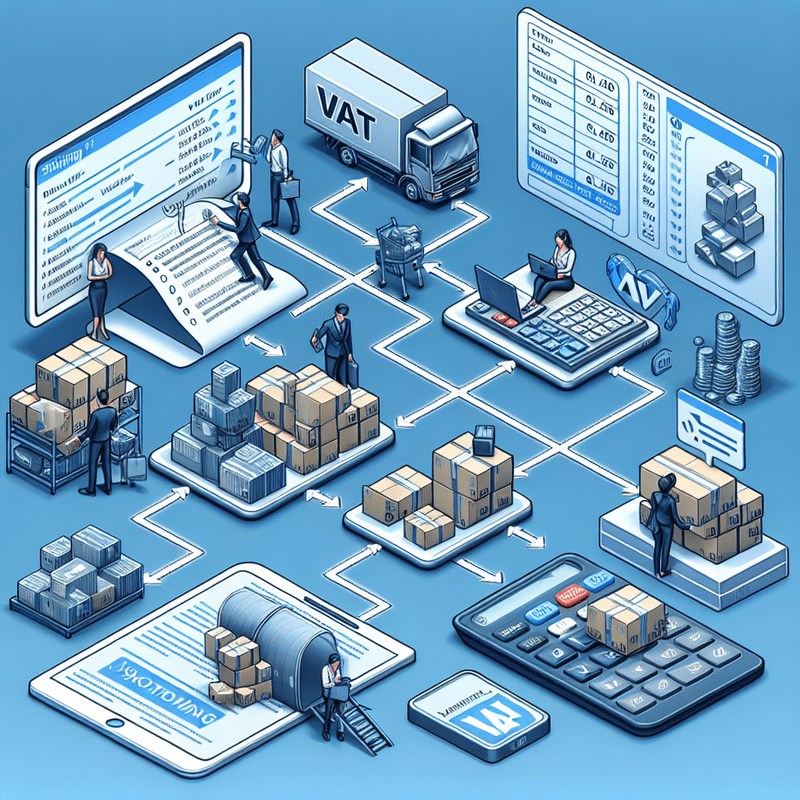

Czym jest dropshipping i jak przebiegają transakcje w tym modelu?

Dropshipping to innowacyjny model biznesowy w branży e-commerce, który pozwala na sprzedaż towarów bez konieczności ich fizycznego posiadania w magazynie. Główna idea polega na tym, że sprzedawca współpracuje z hurtownią, która zarządza magazynowaniem, pakowaniem oraz wysyłką produktów do końcowego klienta. Ta metoda sprzedaży pozwala znacznie obniżyć koszty związane z zarządzaniem zapasami i logistyką, dlatego jest szczególnie popularna wśród małych i średnich przedsiębiorstw.

Proces transakcyjny w dropshippingu przebiega w kilku etapach:

- Otrzymanie zamówienia: Klient składa zamówienie w sklepie internetowym sprzedawcy.

- Przekazanie zamówienia: Sprzedawca przekazuje informacje o zamówieniu do hurtowni. Warto tu wspomnieć, że za większość procesów odpowiedzialne jest specjalistyczne oprogramowanie, które automatyzuje całą operację.

- Przygotowanie i wysyłka: Hurtownia przygotowuje towar i wysyła go bezpośrednio do klienta. Przy czym dostawę realizuje z wykorzystaniem własnych zasobów lub zleca firmie logistycznej.

- Dokumentacja i fakturowanie: Klient otrzymuje towar i fakturę wystawioną przez sprzedawcę. W kontekście VAT, ważne jest, aby transakcje były prawidłowo udokumentowane i rozliczone.

Jeśli chodzi o kwestie podatkowe i naliczanie VAT, kluczowym aspektem jest to, jak te transakcje są księgowane i rozliczane przez firmę. Sprzedawca musi wystawiać faktury w swoim imieniu, naliczać VAT zgodnie z obowiązującą stawką oraz odliczać podatek naliczony od faktur otrzymanych od hurtowni. Przykładowo, jeśli sprzedajesz kosmetyki, stawka VAT wynosi 23%, co oznacza, że do każdej sprzedaży dodajesz 23% podatku, a następnie odprowadzasz go do urzędu skarbowego.

Warto również pamiętać o rejestracji VAT-R i ewentualnych zwolnieniach z VAT dla małych przedsiębiorców, których roczne przychody nie przekraczają 200 tys. zł. Ważne jest również śledzenie przepisów dotyczących importu i eksportu w ramach Unii Europejskiej oraz poza jej granicami, zwłaszcza gdy działasz na rynkach zagranicznych.

W dropshippingu, dokładność w naliczaniu i raportowaniu VAT jest kluczowa. Upewnij się, że masz odpowiednie oprogramowanie i współpracujesz z biurem rachunkowym lub doradcą podatkowym, aby wszystkie transakcje były poprawnie udokumentowane i zgodne z przepisami. Tylko wtedy możliwe jest skuteczne i optymalne zarządzanie kosztami, co przełoży się na lepszą efektywność i zyskowność Twojego biznesu w e-commerce.

Dwa modele sprzedaży towarów w modelu dropshipping

W modelu dropshipping wyróżniamy dwa główne rodzaje sprzedaży towarów, które różnią się odpowiedzialnością za rozliczenia podatkowe i logistykę. Poznanie tych modeli jest kluczowe, by efektywnie zarządzać swym marketingiem internetowym, zwłaszcza w kontekście dropshipping VAT.

-

Sprzedaż we własnym imieniu: W tym modelu przedsiębiorca pełni rolę sprzedawcy wobec końcowego klienta.

- Przykład: Przedsiębiorca A prowadzi polski sklep internetowy, sprzedający kosmetyki. Kupuje je od hurtowni za 50 zł netto (61,50 zł brutto). Następnie sprzedaje te produkty klientowi za 100 zł netto (123 zł brutto). W deklaracji VAT przedsiębiorca wykazuje podatek naliczony (11,50 zł) oraz należny (23 zł), co skutkuje kwotą VAT do zapłaty równej 11,50 zł.

- Zalety: Możliwość pełnej kontroli nad cenami, marką i relacjami z klientem.

- Wady: Pełna odpowiedzialność za składanie deklaracji VAT, prowadzenie dokumentacji oraz rozliczania podatków, takich jak obowiązki księgowe i fiskalne zgodne z przepisami podatkowymi.

-

Sprzedaż jako pośrednik: W tym modelu przedsiębiorca nie prowadzi sprzedaży bezpośrednio do klienta końcowego, a jedynie pośredniczy w transakcji pomiędzy hurtownią a klientem.

- Przykład: Przedsiębiorca B prowadzi stronę internetową, na której promuje produkty od hurtowni C. Klient finalizuje zakup na stronie przedsiębiorcy B, ale to hurtownia C wysyła produkty i wystawia fakturę. Przedsiębiorca B uzyskuje prowizję ze sprzedaży, od której musi naliczyć podatek VAT.

- Zalety: Mniejsza odpowiedzialność za logistykę i dokumentację, gdyż te działania wykonuje hurtownia.

- Wady: Ograniczenie kontroli nad cenami i doświadczeniem klienta, a także konieczność rozliczania VAT od uzyskanej prowizji.

Oba modele mają swoje zalety i wady, a wybór właściwego zależy od specyfiki Twojej działalności oraz rodzaju towarów, jakie zamierzasz sprzedawać. Warto także pamiętać, że w modelu dropshipping obowiązki podatkowe, takie jak naliczanie VAT, rejestracja do VAT (formularz VAT-R), czy rozliczanie VAT od wewnątrzwspólnotowego nabycia towarów (VAT UE) są kluczowe dla legalnego i efektywnego prowadzenia działalności. W kontekście przepisów podatkowych i logistyki, współpraca z biurem rachunkowym czy doradcą podatkowym, zajmującymi się specyfiką dropshippingu, może okazać się bezcennym wsparciem.

Jak rozliczyć podatek VAT w dropshippingu?

Rozliczanie podatku VAT w dropshippingu jest jednym z kluczowych elementów prowadzenia działalności gospodarczej w branży e-commerce, szczególnie w modelu, który polega na bezpośrednim wysyłaniu towarów od hurtowni do klienta. Aby prawidłowo rozliczyć VAT, kluczowe jest zrozumienie, na jakim etapie i w jaki sposób należy naliczać i odliczać podatek.

1. Moment powstania obowiązku podatkowego

- Sprzedaż towaru: W modelu dropshippingu obowiązek podatkowy powstaje w momencie dokonania sprzedaży towaru. Oznacza to, że VAT naliczany jest w momencie sprzedaży, a nie dopiero po dostarczeniu towaru.

- Wystawienie faktury: Obowiązek podatkowy może również powstać w momencie wystawienia faktury. W Polsce faktura powinna być wystawiona nie później niż do 15. dnia miesiąca następującego po miesiącu, w którym dokonano sprzedaży.

- Wysyłka towaru: W przypadku transakcji dropshippingowych, moment wysyłki towaru z hurtowni do klienta może mieć wpływ na powstanie obowiązku podatkowego, zwłaszcza gdy mowa o sprzedaży zagranicznej.

2. Określenie stawki VAT

- Podstawowa stawka: W Polsce podstawowa stawka VAT wynosi 23%. Przykładowo, jeśli sprzedajesz kosmetyki, to standardowo musisz naliczyć 23% VAT.

- Stawki preferencyjne: Niektóre towary mogą być objęte obniżonymi stawkami VAT, np. książki (5%) lub produkty spożywcze (8%).

- Eksport i WDT: Przy sprzedaży towarów poza UE można skorzystać ze stawki 0%, pod warunkiem posiadania odpowiedniej dokumentacji potwierdzającej wywóz towarów.

3. Rejestracja i dokumentacja

- Rejestracja VAT-R: Nowy przedsiębiorca musi zarejestrować się jako płatnik VAT, składając formularz VAT-R do właściwego urzędu skarbowego. Jeśli roczny przychód nie przekracza 200 000 PLN, można skorzystać ze zwolnienia z VAT.

- Dokumentowanie zakupów: Faktury od hurtowni muszą zawierać VAT, który będzie później odliczany jako podatek naliczony.

- Dokumentowanie sprzedaży: Należy wystawiać faktury sprzedażowe z naliczonym VAT dla klientów. W dropshippingu najczęściej sam wystawiasz faktury za sprzedaż, nawet jeśli to hurtownia wysyła towar do klienta.

4. Rozliczenie VAT

- Podatek należny i naliczony: W deklaracji VAT musisz wykazywać zarówno podatek VAT należny od sprzedaży, jak i podatek VAT naliczony od zakupów. Przykładowo, sprzedając towar za 100 zł netto (123 zł brutto) i kupując go za 50 zł netto (61,5 zł brutto), wykażesz 23 zł VAT należny i 11,5 zł VAT naliczony, co daje do zapłaty 11,5 zł VAT.

- Termin składania deklaracji: Deklaracje VAT w Polsce składa się miesięcznie lub kwartalnie, zależnie od wybranego trybu rozliczeniowego. Wszystkie transakcje muszą być również raportowane w formie Jednolitego Pliku Kontrolnego (JPK_VAT).

5. Konsultacja z ekspertami

- Biuro rachunkowe: Ze względu na skomplikowaną naturę rozliczeń VAT w dropshippingu, zaleca się współpracę z biurem rachunkowym, które pomoże w prawidłowym prowadzeniu księgowości.

- Doradztwo podatkowe: Konsultacje z doradcą podatkowym mogą pomóc w uniknięciu błędów i optymalizacji podatkowej. Warto również śledzić zmiany w przepisach podatkowych, aby dostosować się do nowych wymogów.

Rozliczanie VAT w dropshippingu wymaga dokładności i zrozumienia przepisów podatkowych. Od właściwego naliczenia i odliczenia podatku VAT zależy nie tylko legalność Twojej działalności, ale także jej rentowność. Regularne konsultacje z księgowymi i prawnikami podatkowymi pomogą Ci uniknąć błędów i skupić się na rozwijaniu Twojego e-commerce.

O autorze | Specjalista SEO: Mateusz Kozłowski

Mateusz Kozłowski, SEO Freelancer / Specjalista SEO z pasją związany z marketingiem internetowym (w tym z pozycjonowaniem strony) od 2005 roku. Zdobywał doświadczenie, pracując z różnej wielkości klientami, od startupów po duże korporacje. Pozycjonował i pozycjonuje projekty polskie jak i zagraniczne. W 2011 roku założył własną firmę, pomagając firmom zwiększać widoczność w internecie. Pasjonat sztucznej inteligencji (AI), tworzy oprogramowanie wykorzystujące API OpenAI. Na blogu dzieli się wiedzą i praktycznymi poradami z zakresu SEO oraz AI.