Formy opodatkowania w dropshippingu: skala podatkowa, podatek liniowy czy ryczałt?

Wybór odpowiedniej formy opodatkowania w dropshippingu może przysporzyć przedsiębiorcom sporo dylematów. Podstawowe opcje to skala podatkowa, podatek liniowy oraz ryczałt ewidencjonowany. Każda z nich ma swoje zalety i wady, które warto rozważyć przed podjęciem decyzji.

Skala podatkowa to najczęściej wybierana forma opodatkowania przez indywidualnych przedsiębiorców. Podatek dochodowy w skali podatkowej wynosi 12% dla dochodów do 120 000 zł rocznie i 32% dla dochodów powyżej tej kwoty. W tej formie opodatkowania istnieje możliwość skorzystania z licznych ulg, takich jak ulga na dziecko czy wspólne rozliczenie z małżonkiem.

Podatek liniowy natomiast wynosi stałe 19% niezależnie od wysokości dochodów. Forma ta jest korzystna dla przedsiębiorców, którzy przewidują wyższe dochody przekraczające 120 000 zł rocznie, co powoduje, że nie wchodzą w wyższy próg podatkowy. Warto jednak pamiętać, że nie ma tutaj możliwości uwzględnienia ulg podatkowych ani wspólnego rozliczenia z małżonkiem.

Ryczałt ewidencjonowany to uproszczona forma opodatkowania, gdzie wysokość podatku zależy od rodzaju prowadzonej działalności. W dropshippingu stawka ryczałtu wynosi 8,5% dla usług pośrednictwa i 3% dla sprzedaży towarów. Przykładowo, jeśli przedsiębiorca sprzedaje towar za 1000 zł, a koszt jego zakupu wynosił 800 zł, przychód (wg modelu dostawy) wynosiłby 1000 zł, a podatek wyniósłby 30 zł (3% z 1000 zł). Pomimo niskiej stawki, ryczałt nie pozwala na odliczenie kosztów uzyskania przychodu, co może być mniej korzystne dla firm ponoszących wysokie koszty operacyjne.

Porównanie modeli dropshippingu:

- Model pośrednictwa: Tu przedsiębiorca działa jako pośrednik między hurtownią a klientem, nigdy nie dysponując fizycznie towarem. Przychodem jest prowizja od transakcji (stawka ryczałtu 8,5%).

- Model dostawy: W tym modelu przedsiębiorca najpierw kupuje towar, a potem sprzedaje go klientowi. Przychód to cała wartość sprzedaży, a podatek wynosi 3% (przykładowo 30 zł od sprzedaży towaru za 1000 zł).

Wybór odpowiedniej formy opodatkowania zależy od specyfiki działalności oraz wysokości generowanych dochodów. Warto dokładnie przeanalizować wszystkie wady i zalety poszczególnych opcji oraz skonsultować się z doradcą podatkowym, aby dokonać najlepszego wyboru dla swojej firmy.

Jak rozliczyć dropshipping z Aliexpress: koszty, dochody, VAT i księgowanie

Rozliczenie działalności dropshippingowej, szczególnie w kontakcie z platformą Aliexpress, wymaga przemyślanego podejścia do kwestii kosztów, dochodów, VAT i księgowania. Kluczowe pytanie, które pojawia się w kontekście dropshippingu, brzmi: dropshipping, jaka forma opodatkowania marketing internetowy? Przedsiębiorcy mogą wybierać spośród kilku form opodatkowania, z czego najpopularniejsze są: skala podatkowa, podatek liniowy oraz ryczałt ewidencjonowany.

Koszty w modelu dropshipping obejmują przede wszystkim zakupy towarów na Aliexpress, a także koszty związane z prowadzeniem sklepu internetowego, marketingiem i promocją. Koszty te mogą oscylować wokół 10-15% przychodu ze sprzedaży. Przykładowo, jeżeli miesięczne przychody wynoszą 10 000 PLN, to koszty operacyjne mogą zamknąć się w kwocie 1 000 – 1 500 PLN.

Dochody są generowane na podstawie różnicy między ceną zakupu a ceną sprzedaży. Przykładowo, jeśli kupujesz produkt za 50 PLN i sprzedajesz go za 100 PLN, Twoim dochodem brutto jest 50 PLN.

Podatek VAT w dropshippingu zależy od tego, czy Twoja firma jest czynnym płatnikiem VAT. Jeżeli tak, przychody z działalności w Polsce podlegają opodatkowaniu stawką 23%. Przy sprzedaży do klientów z zagranicy mają zastosowanie przepisy dotyczące VAT-u unijnego lub międzynarodowego.

Księgowanie dochodów z dropshippingu wymaga regularnego i dokładnego prowadzenia ewidencji księgowej. Ważne jest, by każda transakcja była zanotowana, razem z dokumentami potwierdzającymi zakup i sprzedaż, jak faktury lub rachunki. Przedsiębiorcy powinni również dokonywać księgowania różnicy między ceną zakupu a sprzedaży jako zwrot podatkowy.

Warto również zastanowić się nad wyborem formy opodatkowania. Większość przedsiębiorców decyduje się na ryczałt ewidencjonowany, którego stawki wynoszą:

- 8,5% – dla przychodów z działalności pośrednictwa

- 3% – dla przychodów z działalności handlowej

W przypadku ryczałtu należy pamiętać, że podatek jest płacony od przychodu, a nie od dochodu, co może być mniej korzystne przy wysokich kosztach działalności.

Przykład: Przedsiębiorca prowadzący działalność dropshippingową, który uzyskuje przychód w wysokości 10 000 PLN miesięcznie z pośrednictwa, zapłaci podatek w wysokości 850 PLN (8,5% z 10 000 PLN), natomiast przy dochodach z handlu zapłaci 300 PLN (3% z 10 000 PLN).

Podsumowując, decydując się na dropshipping, warto skonsultować się z doradcą podatkowym, który pomoże dobrać najlepszą formę opodatkowania oraz pomoże w prawidłowym rozliczeniu kosztów, dochodów oraz podatków.

Modele dropshippingu a zasady opodatkowania: porównanie stawek i wyborów

Dropshipping to model biznesowy, który pozwala na sprzedaż towarów bez potrzeby ich fizycznego posiadania. Istnieją dwa główne modele dropshippingu, które wpływają na formę opodatkowania i wysokość płaconego podatku: usługa pośrednictwa oraz dostawa towarów.

Model usługi pośrednictwa:

- Podatnik nie staje się właścicielem towaru.

- Przychodem jest prowizja za świadczoną usługę pośrednictwa.

- Podatek ryczałtowy wynosi 8,5% od przychodu.

Model dostawy towarów:

- Podatnik jest właścicielem towaru i sprzedaje go we własnym imieniu.

- Przychód stanowi całą kwotę uzyskaną ze sprzedaży.

- Podatek ryczałtowy wynosi 3% od przychodu.

Warto pamiętać, że wybór formy opodatkowania zależy od specyfiki prowadzonej działalności. Jeśli podatnik decyduje się na model usługi pośrednictwa, naliczany jest wyższy podatek, ale podstawa opodatkowania stanowi tylko prowizja, np. z sprzedaży towaru za 1000 zł i prowizji 200 zł podatek wyniesie 17 zł (8,5% z 200 zł).

W przypadku modelu dostawy towarów, podatek liczony jest od całej kwoty sprzedaży, np. za towar zakupiony za 800 zł i sprzedany za 1000 zł, podatek wyniesie 30 zł (3% z 1000 zł). Jednakże, tutaj nie ma możliwości odliczenia kosztów uzyskania przychodów, co może wpływać na końcowy zysk.

Zastosowanie ryczałtu możliwe jest obu modelach dropshippingu, ale z wyłączeniem sprzedaży części do pojazdów mechanicznych. Przykładowo, przy rocznych przychodach do 60 tys. zł, składka zdrowotna wynosi ok. 360 zł miesięcznie, natomiast przy przychodach przekraczających 300 tys. zł – 1080 zł miesięcznie.

Podsumowując, dropshipping a forma opodatkowania ma kluczowe znaczenie dla wysokości płaconych podatków. Wybór odpowiedniego modelu biznesowego i zrozumienie konsekwencji podatkowych mogą znacząco wpłynąć na rentowność działalności.

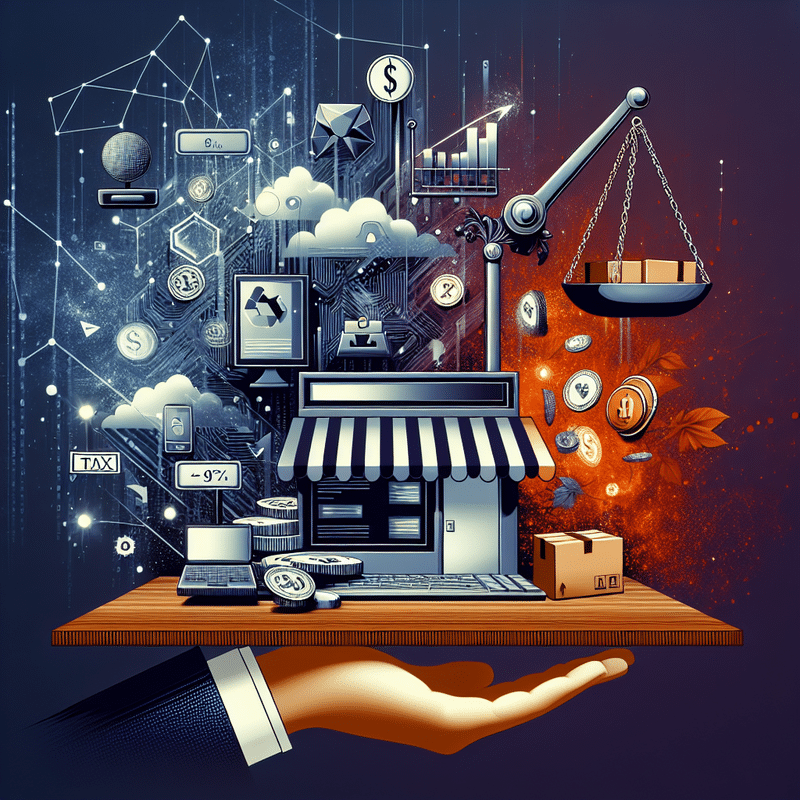

Formy opodatkowania w dropshippingu: skala podatkowa, podatek liniowy czy ryczałt?

| Forma opodatkowania | Stawka podatkowa | Warunki | Zalety | Wady |

|---|---|---|---|---|

| Skala podatkowa | 17% / 32% | Próg dochodowy określa stawkę podatkową | Możliwość korzystania z ulg podatkowych i rozliczania się wspólnie z małżonkiem | Wyższa stawka podatkowa dla wyższych dochodów |

| Podatek liniowy | 19% | Stała stawka bez względu na wysokość dochodów | Proste i przewidywalne wyliczenie podatku | Brak możliwości korzystania z ulg podatkowych |

| Ryczałt | Wsparte od rodzaju działalności | Stawki zależne od rodzaju działalności; brak możliwości odliczania kosztów | Prosta forma rozliczeń, korzystna dla małych działalności | Brak możliwości odliczania kosztów |

O autorze | Specjalista SEO: Mateusz Kozłowski

Mateusz Kozłowski, SEO Freelancer / Specjalista SEO z pasją związany z marketingiem internetowym (w tym z pozycjonowaniem strony) od 2005 roku. Zdobywał doświadczenie, pracując z różnej wielkości klientami, od startupów po duże korporacje. Pozycjonował i pozycjonuje projekty polskie jak i zagraniczne. W 2011 roku założył własną firmę, pomagając firmom zwiększać widoczność w internecie. Pasjonat sztucznej inteligencji (AI), tworzy oprogramowanie wykorzystujące API OpenAI. Na blogu dzieli się wiedzą i praktycznymi poradami z zakresu SEO oraz AI.